Блог компании Юнисервис Капитал |«Круиз» выплатил 11 купон по 4-му выпуску облигаций

- 20 февраля 2021, 19:05

- |

Напоминаем, что после слияния ООО «Грузовичкоф-Центр» и ООО «Круиз» последний принял на себя обязательства мувингового сервиса перед инвесторами по выплате купонного дохода по облигационным займам.

Ставка купона по четвертому выпуску установлена на уровне 14% годовых на весь срок обращения бондов. За одну бумагу в номинале 10 тыс. руб. держатели получают по 115,07 руб. За весь выпуск объемом 50 млн руб. компания выплачивает 575 350 руб. Выплата купонного дохода осуществляется ежемесячно.

Облигационный заем серии БО-П04 (RU000A101K30) поступил в обращение год назад — в марте 2020 г. сроком на три года. Помимо данной эмиссии на бирже торгуется еще одна, третья по счету серия облигаций эмитента. Первые две — благополучно погашены.

В январе бонды этой эмиссии торговались по самой высокой средневзвешенной цене среди всех выпусков организатора «Юнисервис Капитал» — 113,43% от номинала. Объем торгов зафиксирован на уровне 3,7 млн руб., что в два раза меньше, чем в декабре, когда оборот по бумагам эмитента составил порядка 7,5 млн.

- комментировать

- Комментарии ( 0 )

Блог компании Юнисервис Капитал |ООО «Круиз» выплатило 20 купон по 3-му выпуску облигаций «Грузовичкоф»

- 09 февраля 2021, 07:50

- |

Завершена процедура присоединения ООО «ГрузовичкоФ-Центр» к ООО «Круиз», в результате которой сменился и эмитент биржевых облигаций. Обслуживать оба выпуска, которые находятся в обращении теперь будет ООО «Круиз».

Следить за официальными публикациями эмитента можно на его странице на сайте раскрытия информации. Более подробно о самом процессе реорганизации вы можете узнать из нашего материала, опубликованного сегодня.

Общая сумма дохода облигационеров за выпуск объемом 50 млн руб., начисленная по ставке 15% годовых, составляет 616 450 руб., по 123,29 руб. за каждую бумагу номинальной стоимостью 10 тыс. руб. Текущая ставка будет применяться до наступления срока плановой оферты, которая состоится 11.06.2021г.

В январе облигации данного выпуска торговались на бирже 15 дней и завершили месяц с объемом в 2,8 млн руб., что на 0,9 млн меньше, чем в декабре. Средневзвешенная цена снизилась на 1,6 пункта и составила 104,68% от номинальной стоимости.

Блог компании Юнисервис Капитал |«Грузовичкоф» завершил процедуру реорганизации

- 09 февраля 2021, 05:53

- |

Сервис «Грузовичкоф» — один из лидеров сегмента внутригородских перевозок в Москве и Санкт-Петербурге — завершил юридическую реорганизацию.

Эмитент ООО «ГрузовичкоФ-Центр» прошел процедуру реорганизации в форме присоединения к ООО «Круиз». Соответствующее решение опубликовано 08.02.2021 г. на странице компании на сайте Интерфакса.

«Грузовичкоф» развивается как классический агрегатор на рынке грузовых перевозок на базе собственной IT-платформы с представительствами в более чем 40 городах России, Казахстана и Узбекистана. В связи с такой спецификой бизнеса было принято решение о присоединении ООО «ГрузовичкоФ-Центр» к ООО «Круиз» с передачей последнему всех прав и обязанностей юридического лица, в т. ч. обязательств по двум облигационным выпускам, находящимся в обращении. Основной целью изменений является приведение юридической структуры в соответствие с высокими требованиями инвесторов.

( Читать дальше )

Блог компании Юнисервис Капитал |Еще 100 городов в 2021 году — посильная задача для «Грузовичкоф»

- 05 февраля 2021, 08:44

- |

Сервис, присутствующий уже в 64 городах России, в ближайшее время будет запущен столицах Киргизии и Таждикистана, во втором полугодии — в Республике Беларусь. В планах на 2021 г. — запуск в 100 новых городах.

Расширение географии

В конце года «Грузовичкоф» усилил свое присутствие в городах Подмосковья и Ленинградской области — в период с 15 по 20 декабря было запущено 23 города. Средний объем заказов в день по городу составляет порядка 40. На днях сервис начнет работу еще в 4 небольших городах-спутниках Московской области и 3-х городах Ленинградской.

Также сервис запустил свою работу в столице Забайкальского края городе Чите. Учитывая, что это только начало работы и на линии всего 2 брендированных авто (до конца 2021 года планируется забрендировать еще 10 машин), выручка в декабре 2020 составила 300 тыс. руб.

В столицах Киргизии и Таждикистана, где сервис будет представлен брендом Tappy Now, запуск на стадии технического старта, в 1 кв. 2021 г. планируется начало полномасштабной работы. В столице Республики Беларусь ведется диалог с партнерами. Открытие вероятнее всего состоится во 2-м полугодии под брендом «Грузовичкоф».

( Читать дальше )

Блог компании Юнисервис Капитал |10 купон по 4 выпуску ООО «Грузовичкоф» оплачен

- 21 января 2021, 16:14

- |

На купонные выплаты по облигациям серии БО-П04 (RU000A101K30) компания ежемесячно перечисляет в НРД сумму в размере 575 350 рублей.

Купон начисляется по ставке 14% годовых, зафиксированной на весь срок обращения бондов. На одну бумагу номинальной стоимостью 10 тысяч ежемесячно приходится по 115,07 руб. купонного дохода.

Свой 4-й по счету облигационный заем мувинговая компания разместила в марте 2020г. Объем эмиссии — 50 млн руб., срок обращения — 3 года, разделенных на 36 купонных периодов по 30 дней. Амортизационного погашения по выпуску не предусмотрено — «Грузовичкоф» намерен погасить заем единовременно, в марте 2023г.

Данный выпуск на сегодняшний день торгуется дороже всех выпусков наших эмитентов — средневзвешенная цена декабря, хоть и снизилась на 0,31п.п. к предыдущему месяцу, составила внушительные 113,55% от номинала бумаг. Объем сделок с участием облигаций данной эмиссии зафиксирован на уровне 7,5 млн руб., что на 2,6 млн больше, чем в ноябре.

Блог компании Юнисервис Капитал |«Грузовичкоф» оплатил 9 купон по 4 выпуску

- 22 декабря 2020, 17:55

- |

За одну облигацию номиналом 10 тысяч рублей инвесторы получили 115,07 руб., общая сумма выплат — 575 350 руб. Купонный доход начисляется ежемесячно по фиксированной ставке 14% годовых.

Размещение бумаги серии БО-П04 (RU000A101K30) на бирже началось 27 марта и завершилось 16 апреля 2020г. Несмотря на кризисную ситуацию, сложившуюся в связи с эпидемией, инвесторами были выкуплены все облигации объемом 50 млн руб. Заем рассчитан на 3 года — компания будет погашать его единовременно в марте 2023 г.

В прошлом месяце объем торгов бумагами 4 выпуска ООО «Грузовичкоф-Центр» зафиксирован в пределах 4,9 млн руб., что на 0,4 млн больше, чем в октябре. Средневзвешенная цена показала стремительный рост на уровне3,31 пункта и составила 113,86% от номинала бумаг.

Основной вектор развития компании направлен на расширение географии присутствия сервиса в регионах России. «Грузовчикоф» видит перспективу развития не только в мегаполисах, но и в небольших городах с населением от 5 тысяч человек, не имеющих устойчивого логистического покрытия.

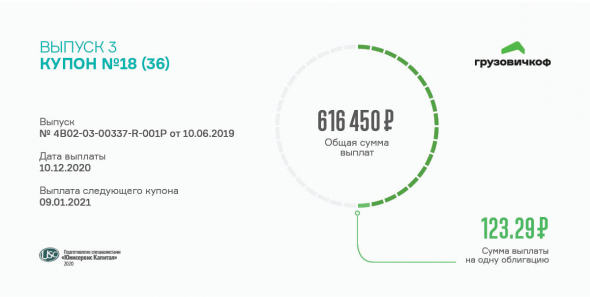

Блог компании Юнисервис Капитал |18 купон по 3-му выпуску сегодня выплачивает «Грузовичкоф»

- 10 декабря 2020, 13:44

- |

По данной серии ставка купона установлена в размере 15% годовых. Доход инвесторов составляет 123,29 руб. за одну бумагу номиналом 10 тысяч и 616 450 руб. — за весь выпуск объемом 50 млн руб.

Напомним, что облигации серии БО-П03 (RU000A100FY3) были размещены на Московской бирже в июне 2019г. Срок обращения — 3 года или 36 купонных периодов продолжительностью 30 дней. По выпуску предусмотрена возможность досрочного погашения как на усмотрение эмитента, так и по требованию владельцев во время плановой оферты, которая состоится в июне 2021г.

Объем торгов с участием бумаг 3-й серии ООО «Грузовичкоф-центр» в ноябре составил порядка 4,9 млн руб. (+0,5 млн к октябрю). Средневзвешенная цена увеличилась на 1,29 пункта и была зафиксирована на уровне 107,05% от номинала.

«Грузовичкоф» вошел в ТОП-10 лучших служб доставки в Санкт-Петербурге по результатам народного голосования, проведенного ежегодным городским конкурсом «Фонтанка.ру — Признание и Влияние». Кроме того, компания открыла свое представительство в столице Забайкалья, Чите. Информацию в подробном изложении вы найдете здесь.

Блог компании Юнисервис Капитал |«Грузовичкоф» пополнил список городов и вошел в ТОП-10 лучших служб доставки

- 02 декабря 2020, 14:17

- |

«Грузовичкоф» запустил сервис в столице Забайкальского края городе Чите и усилил свое присутствие в городах Подмосковья и Ленинградской области. А также вошел в ТОП-10 лучших служб доставки Санкт-Петербурга по результатам народного голосования в ежегодной городской Премии «Фонтанка.ру — Признание и Влияние».

Сервис «Грузовичкоф» усилил свое присутствие в городах Подмосковья и Ленинградской области. Сразу в 6 населенных пунктах (Подольск, Зеленоград, Климовск, Лобня, Выборг, Луга) с начала осени выполняются заказы по перевозкам с полным спектром услуг. Также «Грузовичкоф» запустил сервис в столице Забайкальского края городе Чите.

«В планах запустить сервис во всех городах России, мы продолжаем экспансию в городах-сателлитах Санкт-Петербурга и Москвы, следующие 8 городов на очереди: Кингисепп, Тихвин, Волхов, Кириши, Королев, Пушкино, Жуковский, Раменское», — поделился директор по развитию Матвеенко Иван Андреевич.

( Читать дальше )

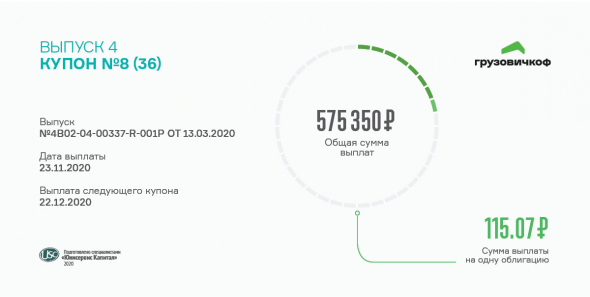

Блог компании Юнисервис Капитал |«Грузовичкоф» рассчитался за 8 купон по 4 выпуску

- 23 ноября 2020, 16:47

- |

Для данного выпуска применяется фиксированная ставка купонного дохода в размере 14% годовых, что составляет 115,07 руб. за одну бумагу номиналом 10 тыс. и 575 350 руб. за весь объем эмиссии (50 млн рублей).

Размещение выпуска началось 27 марта 2020 года, в разгар первой волны коронавируса, когда котировки всех, без исключения эмитентов резко опустились, тем не менее, за 2 недели весь объем был полностью выкуплен. Срок обращения облигаций серии БО-П04 (RU000A101K30) составляет 3 года или 36 купонных периодов по 30 дней.

Во время октябрьских торгов на Московской бирже на бумаги данной серии, несмотря на снижение котировок в пределах 2,38 п.п., зафиксирована самая высокая средневзвешенная цена среди всех эмитентов ООО «Юнисервис Капитал» — 110,55% от номинала облигаций. Объем торгов по выпуску составил порядка 4,5 млн, что всего на 0,3 млн меньше, чем в сентябре.

Напомним, что 12 ноября состоялось погашение 2-го облигационного выпуска мувингового сервиса «Грузовичков». Все обязательства перед инвесторами были выполнены эмитентом в полном объеме. Ознакомиться подробнее.

Блог компании Юнисервис Капитал |«Грузовичкоф» погасил свой 2-й облигационный выпуск

- 12 ноября 2020, 15:39

- |

Сегодня эмитент перечислил в пользу инвесторов 40 493 160 руб., из них 40 млн руб. — погашение облигационного займа и 493 160 руб. — выплата за последний, 24-й купонный период.

Свой второй облигационный заем компания разместила на бирже 23 ноября 2018г. Весь объем облигаций был выкуплен в первый же день. По выпуску была установлена фиксированная ставка 15% годовых. Купон начислялся и выплачивался ежемесячно.

В первый же месяц после размещения облигации выпуска всего за 6 активных дней набрали оборот порядка 18,3 млн, а средневзвешенная цена сразу выросла до 103,14% от номинальной стоимости.

За весь период обращения бумаг общий объем сделок с их участием составил 160,8 млн руб. Среднемесячный объем торгов зафиксирован на уровне 6,7 млн, а средневзвешенная цена за 2 года обращения составила 104,43% от номинальной стоимости облигаций. Несмотря на всеобщее падение котировок в период коронакризиса, средневзвешенная цена облигаций по итогам месяца ни разу не опускалась ниже номинала. А самая высокая цена — ровно 115% от номинальной стоимости, была зафиксирована 6 июня 2019г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс